- 110+ rekentools

- Beoordeling van 9,3/10

- Betrouwbaar & onafhankelijk

- Bijgewerkt tot feb. 2026

Bruto-netto salaris berekenen

Bereken bruto naar netto salaris

Tip: Voor een snelle berekening van je bruto naar netto salaris, hoef je alleen het inkomen in te vullen. Voor een uitgebreidere en persoonlijkere berekening van bruto naar netto, vul je alle velden in.

Resultaat bruto-netto salaris 2026

Let op: Het netto salaris is een indicatie en kan afwijken van het uitbetaalde salaris door persoonlijke omstandigheden. Voor de berekeningen maken we gebruik van formules voor belasting box 1 i.p.v. de uitgebreide loonbelastingtabellen, wat kan resulteren in kleine verschillen.

[1] Het vakantiegeld is 8% van je huidige inkomen. De loonheffing over vakantiegeld berekenen met de witte tabel bijzondere beloningen, met je huidige inkomen (tenzij anders ingevuld) als jaarloon bijzonder tarief.

Berekening bruto naar nettoloon 2026

| Omschrijving | Bedrag |

|---|---|

| Brutosalaris Per maand | € 0 |

| Vakantiegeld | +€ 0 |

| 13e maand | +€ 0 |

| Bijtelling | +€ 0 |

| Belastbare vergoeding | + |

| Bijdrage pensioenpremie | −€ 0 |

| Loon voor loonheffing | =€ 0 |

| Loonheffingbelasting box 1 - toegepaste loonheffingskorting € 0 - € 0 | −€ 0 |

| Netto inhouding | −€ 0 |

| Onbelaste vergoeding | +€ 0 |

| Netto salaris Per maand | =€ 0 |

| Belastingdruk | 0% |

| Omschrijving | Bedrag |

|---|---|

| Bruto bijzondere beloning | € 0 |

| Loonheffing € 0 * (bijzonder tarief) | −€ 0 |

| Netto bijzondere beloning | =€ 0 |

| Omschrijving | Bedrag |

|---|---|

| Algemene heffingskorting | € 0 |

| Arbeidskorting | +€ 0 |

| Ouderenkorting | +€ 0 |

| Alleenstaandeouderenkorting | +€ 0 |

| Jonggehandicaptenkorting | +€ 0 |

| Loonheffingskorting * Per maand | =€ 0 |

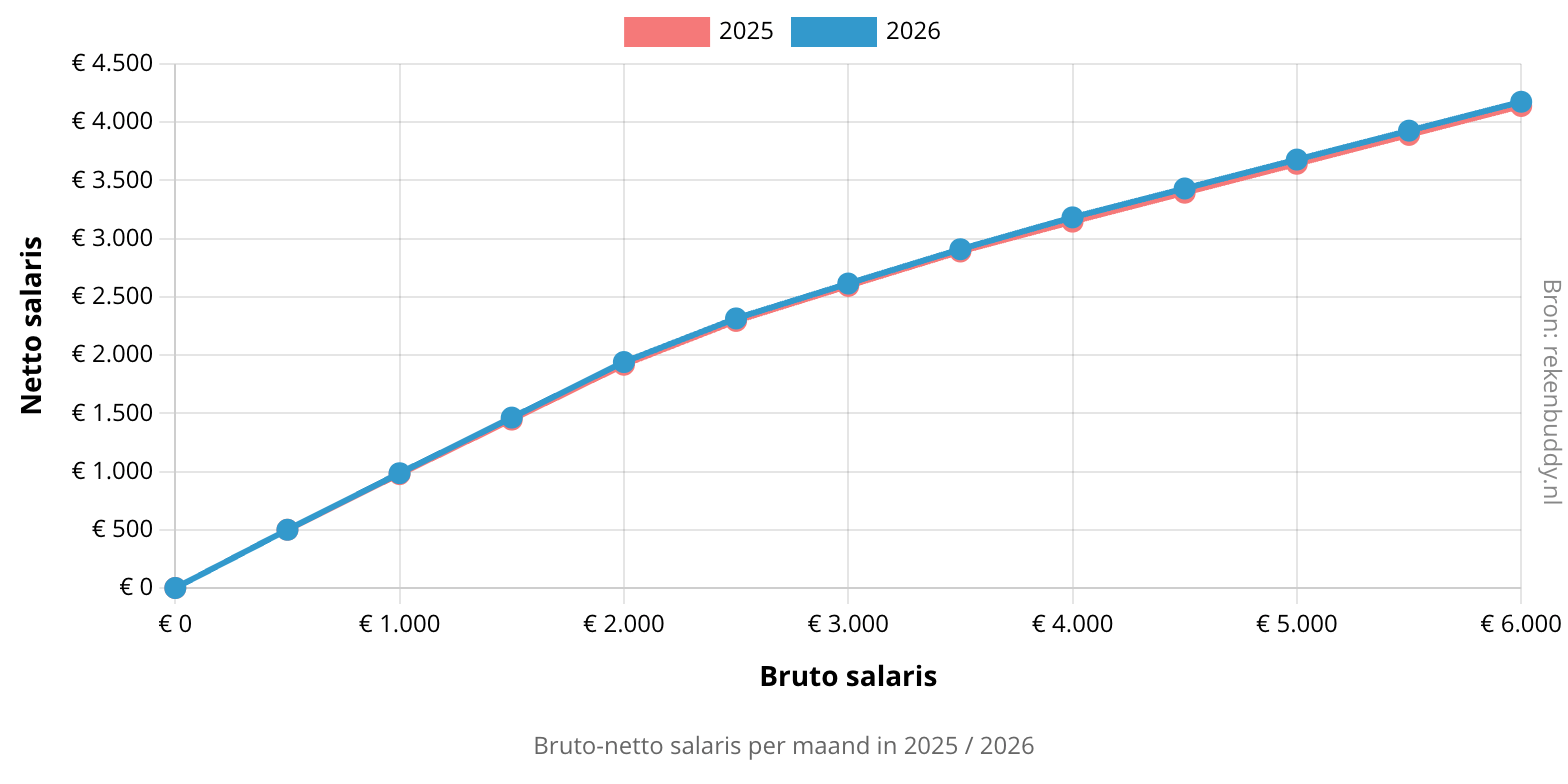

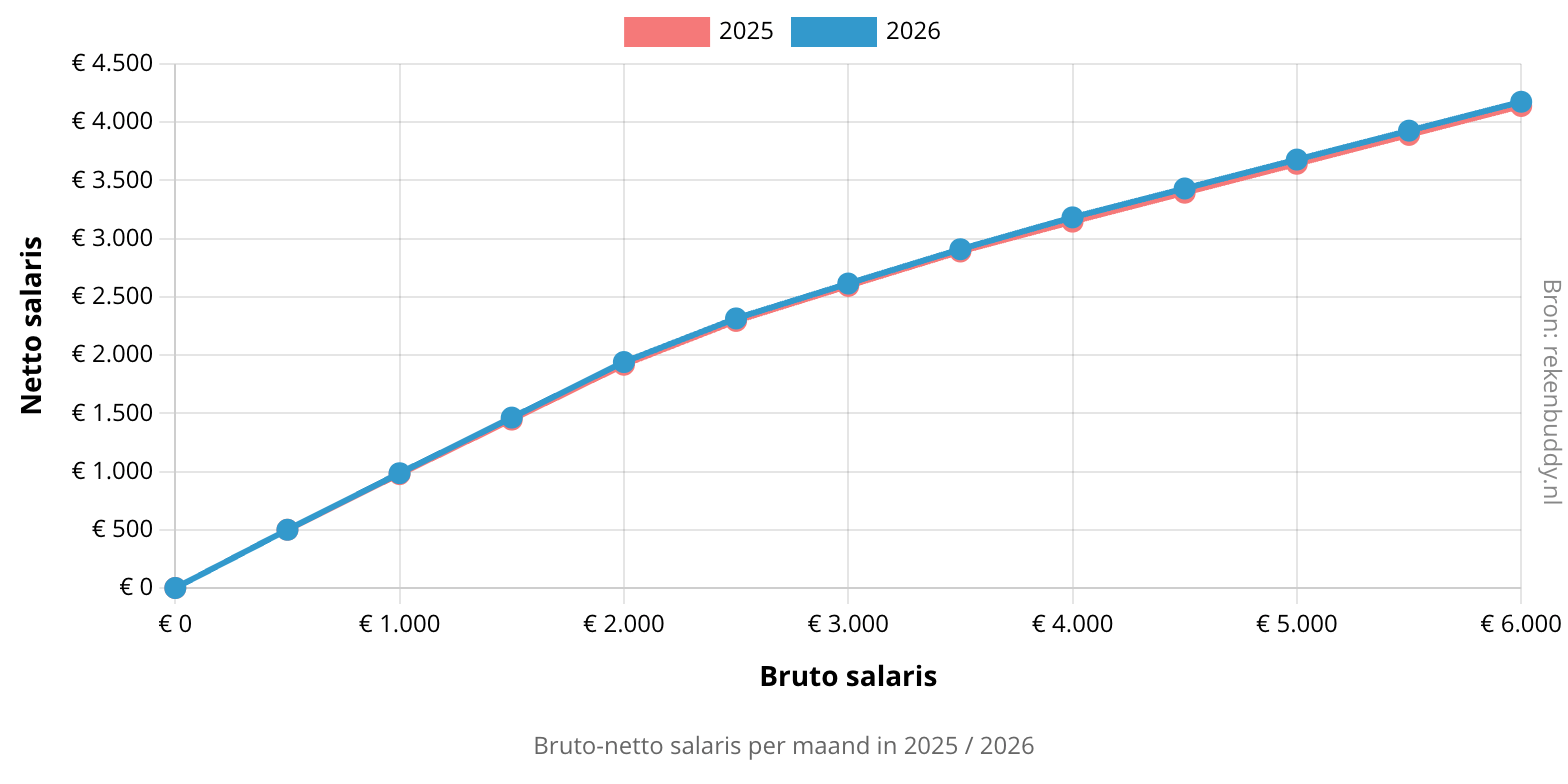

Grafiek verschil bruto-netto salaris 2025 / 2026

De grafiek wordt interactief na een berekening. Je kunt dan je eigen grafiek maken en als afbeelding downloaden. Druk op een jaartal om deze te verbergen.

Over de Bruto Netto Calculator

Ontwikkeld door Koen Knol

Ontwikkeld door Koen Knol- Laatst bijgewerkt op

- Beoordeling van 9,5/10 (35 reviews)

- Bronnen: Belastingdienst (Overzicht tarieven en belastingschijven), Belastingdienst (Alle heffingskortingen)

Disclaimer: De informatie en berekeningen op deze website zijn zorgvuldig samengesteld, maar we kunnen niet uitsluiten dat er fouten in voorkomen. We raden aan de resultaten altijd te controleren en bij twijfel een financieel expert of officiële instanties te raadplegen. RekenBuddy is geen financieel adviseur en kan geen persoonlijk advies geven. Voor advies kun je het beste terecht bij je financieel adviseur, accountant of fiscalist. We accepteren geen aansprakelijkheid voor eventuele gevolgen van het gebruik van de verstrekte informatie of berekeningen.

Alles over bruto-netto salaris

Het verschil tussen bruto en netto salaris is belangrijk om te begrijpen. Je bruto salaris is het volledige bedrag dat je verdient voordat er belastingen en premies worden ingehouden. Je netto salaris is wat je uiteindelijk op je bankrekening ontvangt, na aftrek van loonheffingen, sociale premies en eventuele andere inhoudingen.

De hoogte van je netto salaris wordt beïnvloed door factoren zoals belastingtarieven, heffingskortingen en je persoonlijke situatie. Denk bijvoorbeeld aan de arbeidskorting, algemene heffingskorting en eventuele toeslagen. Ook zaken zoals pensioenpremies en werkgeversbijdragen kunnen een rol spelen.

Veranderingen bruto netto salaris in 2026

In 2026 verschuiven de grenzen van de belastingschijven en veranderen de tarieven licht. Het tarief in de eerste schijf gaat iets omlaag, het tarief in de tweede schijf iets omhoog. Het hoogste tarief blijft 49,50%.

De arbeidskorting wordt verhoogd, waardoor werken meer oplevert. De algemene heffingskorting stijgt ook iets, maar wordt sneller afgebouwd bij hogere inkomens.

De meeste mensen gaan er netto op vooruit in 2026. Vooral inkomens rond het modale niveau profiteren hiervan.

De onderstaande grafiek laat zien wat dit betekent voor het verschil tussen bruto- en nettosalaris in 2025 en 2026.

Belastingtarieven en schijfgrenzen box 1 inkomstenbelasting

Hieronder vind je de tabellen met de tarieven en inkomensgrenzen per schijf voor de jaren 2024, 2025, en 2026.

| Schijf | Belastbaar inkomen (€) | Tarief (%) |

|---|---|---|

| Schijf 1 | Tot € 38.883 | 35,75% |

| Schijf 2 | € 38.883 tot € 78.426 | 37,56% |

| Schijf 3 | Vanaf € 78.426 | 49,50% |

| Schijf | Belastbaar inkomen (€) | Tarief (%) |

|---|---|---|

| Schijf 1 | Tot € 38.441 | 35,82% |

| Schijf 2 | € 38.441 t/m € 76.817 | 37,48% |

| Schijf 3 | Boven € 76.817 | 49,50% |

| Schijf | Belastbaar inkomen (€) | Tarief (%) |

|---|---|---|

| Schijf 1 | t/m € 75.518 | 36,97% |

| Schijf 2 | Boven € 75.518 | 49,50% |

Veelgestelde Vragen

Je netto salaris wordt berekend door je bruto salaris te verminderen met verschillende inhoudingen zoals loonheffing en sociale premies. Loonheffing bestaat uit loonbelasting en premies voor volksverzekeringen zoals AOW, ANW en WLZ.

Heffingskortingen zoals de algemene heffingskorting en arbeidskorting kunnen je uiteindelijke belasting beïnvloeden. Andere factoren zoals bijtelling voor een auto van de zaak, je leeftijd en of je de AOW-leeftijd hebt bereikt, spelen ook een rol in de berekening van je netto salaris.

Eenmalige beloningen, zoals vakantiegeld, een 13e maand, bonussen of een eindejaarsuitkering, worden belast tegen een bijzonder belastingtarief. Dit tarief wordt bepaald op basis van je jaarloon bijzonder tarief, wat vaak het totale bruto loon inclusief vakantiegeld en andere beloningen is dat je het voorgaande jaar hebt verdiend.

Het jaarloon bijzonder tarief wordt door je werkgever gebruikt om te berekenen welk percentage belasting moet worden ingehouden op je eenmalige beloning. Dit tarief kan afwijken van het normale tarief voor loonheffing, omdat het is afgestemd op je totale jaarinkomen.

Bij je aangifte inkomstenbelasting kan er een eventuele verrekening plaatsvinden. Als je werkelijke inkomen in het huidige jaar lager of hoger is dan het jaarloon bijzonder tarief, kan het zijn dat je bij de aangifte belasting moet bijbetalen of juist terugkrijgt.

Het is dus niet zo dat je uiteindelijk meer belasting betaalt over bijzondere beloningen. De Belastingdienst gebruikt een bijzonder tarief om te voorkomen dat je later belasting moet terugbetalen.

Loonheffing is de belasting die wordt ingehouden op je salaris. Het bestaat uit loonbelasting en premies volksverzekeringen. De hoogte van de loonheffing hangt af van je brutoloon, leeftijd en persoonlijke omstandigheden. De Belastingdienst hanteert verschillende belastingtarieven afhankelijk van je inkomen.

Bijvoorbeeld, voor een bruto jaarinkomen tot € 38.883 betaal je in 2025 35,75% belasting. Vanaf € 38.883 tot € 78.426 betaal je 37,56% en boven dat bedrag betaal je 49,50% belasting over het meerdere. Heffingskortingen zoals arbeidskorting en algemene heffingskortingen worden toegepast om de uiteindelijke belastingdruk te verlagen.

Loonheffingskorting is een verzamelterm voor verschillende heffingskortingen die je kunt krijgen op de belasting en premies die je betaalt over je loon. Wanneer je loonheffingskorting toepast, houdt je werkgever automatisch minder belasting in op je loon, waardoor je een hoger nettoloon ontvangt.

Er zijn verschillende heffingskortingen die onder de loonheffingskorting vallen, waaronder:

- Algemene heffingskorting: Een korting op de inkomstenbelasting en premies volksverzekeringen die voor iedereen geldt.

- Arbeidskorting: Een korting speciaal voor mensen die werken. Hoe meer je verdient, hoe hoger deze korting, tot een bepaald maximum.

- Ouderenkorting: Een korting voor mensen die de AOW-leeftijd hebben bereikt en een bepaald inkomen hebben.

- Alleenstaande ouderenkorting: Een extra korting voor alleenstaande AOW-gerechtigden.

- Jonggehandicaptenkorting: Een korting voor mensen die jonggehandicapt zijn en een uitkering ontvangen op basis van de Wet arbeidsongeschiktheidsvoorziening jonggehandicapten (Wajong).

Om loonheffingskorting toe te passen, moet je bij je werkgever aangeven dat je deze korting wilt ontvangen. Dit doe je door een formulier in te vullen waarin je aangeeft dat dit je hoofdwerkgever is en je hier je loonheffingskorting wilt toepassen. Je kunt de loonheffingskorting bij één werkgever tegelijk toepassen.

Bruto salaris is het totale bedrag dat je verdient voordat er belastingen en andere inhoudingen worden afgetrokken. Het is het bedrag dat in je arbeidsovereenkomst staat en waarop je werkgever belastingen en premies berekent.

Netto salaris is het bedrag dat je uiteindelijk op je bankrekening ontvangt. Dit bedrag krijg je na aftrek van loonheffing, sociale premies en eventuele andere inhoudingen zoals pensioenbijdragen.

Het verschil tussen bruto en netto salaris wordt dus bepaald door de verschillende belastingen en premies die van je bruto salaris worden afgetrokken. Hoe hoger deze inhoudingen, hoe lager je netto salaris zal zijn.

Meer rekentools bruto-netto

Netto naar bruto berekenen

Eindejaarsuitkering berekenen

Transitievergoeding berekenen

Bruto-netto DGA-salaris berekenen

Heb je een foutje ontdekt in een berekening, suggesties voor verbeteringen of ideeën voor nieuwe rekentools? Stuur ons een bericht via het onderstaande formulier!