- 110+ rekentools

- Beoordeling van 9,3/10

- Betrouwbaar & onafhankelijk

- Bijgewerkt tot feb. 2026

Vennootschapsbelasting berekenen

Bereken vennootschapsbelasting (vpb)

Resultaat vennootschapsbelasting 2026

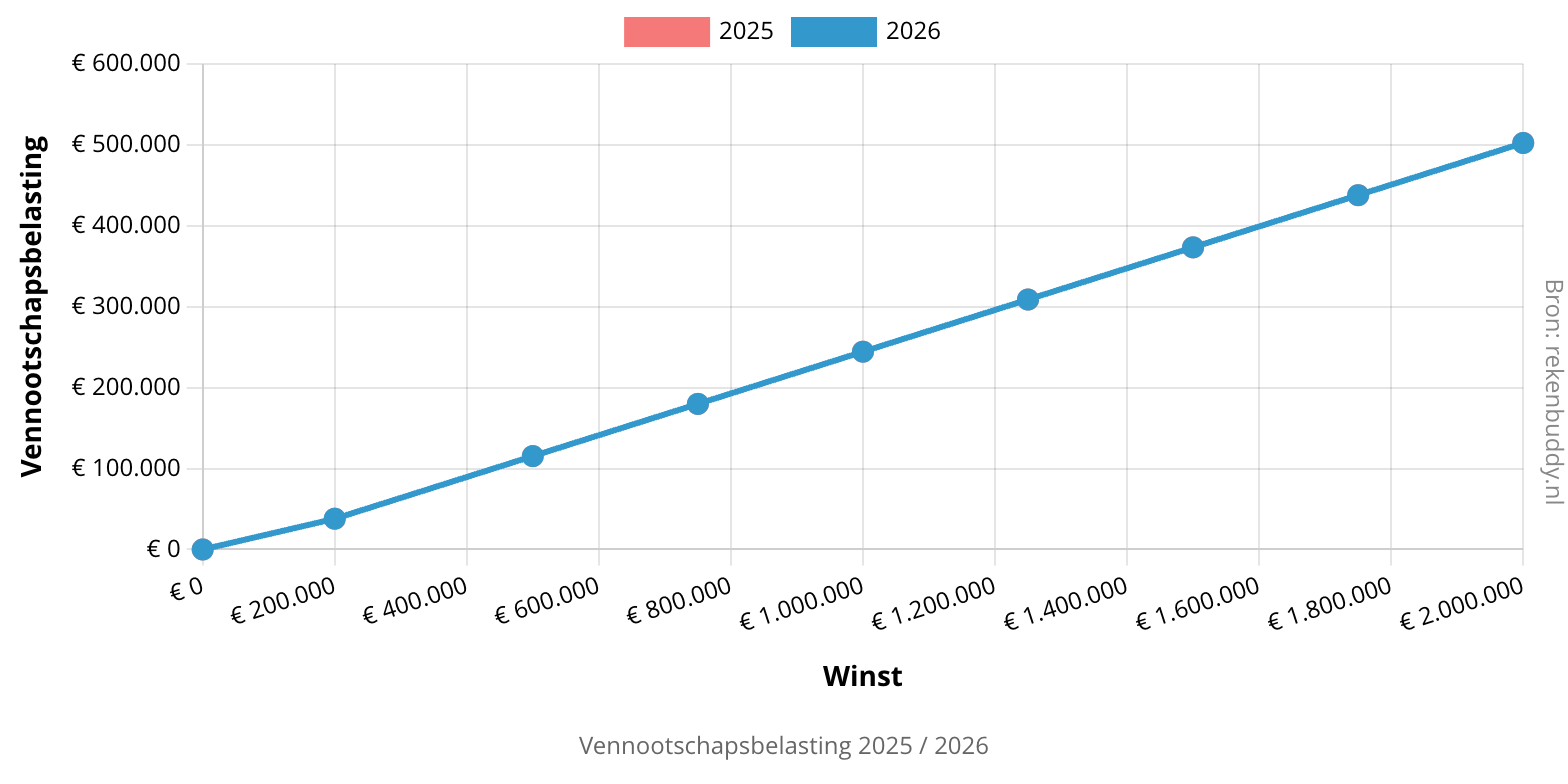

Grafiek vennootschapsbelasting 2025 / 2026

De grafiek wordt interactief na een berekening. Je kunt dan je eigen grafiek maken en als afbeelding downloaden. Druk op een jaartal om deze te verbergen.

Berekening vennootschapsbelasting 2026

| Omschrijving | Bedrag |

|---|---|

| Belasting schijf 1€ 0 * 19% | € 0 |

| Vennootschaps | =€ 0 |

| Vennootschaps | € 0 |

| Effectief percentage Vpb | 0% |

Over de Vennootschapsbelasting Calculator

Ontwikkeld door Koen Knol

Ontwikkeld door Koen Knol- Laatst bijgewerkt op

- Beoordeling van 9/10 (1 review)

- Bronnen: Belastingdienst (Vennootschapsbelasting), KvK (vennootschapsbelasting)

Disclaimer: De informatie en berekeningen op deze website zijn zorgvuldig samengesteld, maar we kunnen niet uitsluiten dat er fouten in voorkomen. We raden aan de resultaten altijd te controleren en bij twijfel een financieel expert of officiële instanties te raadplegen. RekenBuddy is geen financieel adviseur en kan geen persoonlijk advies geven. Voor advies kun je het beste terecht bij je financieel adviseur, accountant of fiscalist. We accepteren geen aansprakelijkheid voor eventuele gevolgen van het gebruik van de verstrekte informatie of berekeningen.

Alles over vennootschapsbelasting (Vpb)

De vennootschapsbelasting (Vpb) is een belasting die wordt geheven over de winst van rechtspersonen, zoals bv's en nv's. Het tarief van de vennootschapsbelasting is afhankelijk van de hoogte van de winst. Rechtspersonen moeten deze belasting jaarlijks afdragen over hun belastbare winst.

Het is belangrijk om rekening te houden met de vennootschapsbelasting bij het plannen van je financiële verplichtingen en het reserveren van voldoende middelen. Door een juiste inschatting te maken van je belastbare winst, kun je beter anticiperen op het bedrag dat je aan vennootschapsbelasting moet betalen.

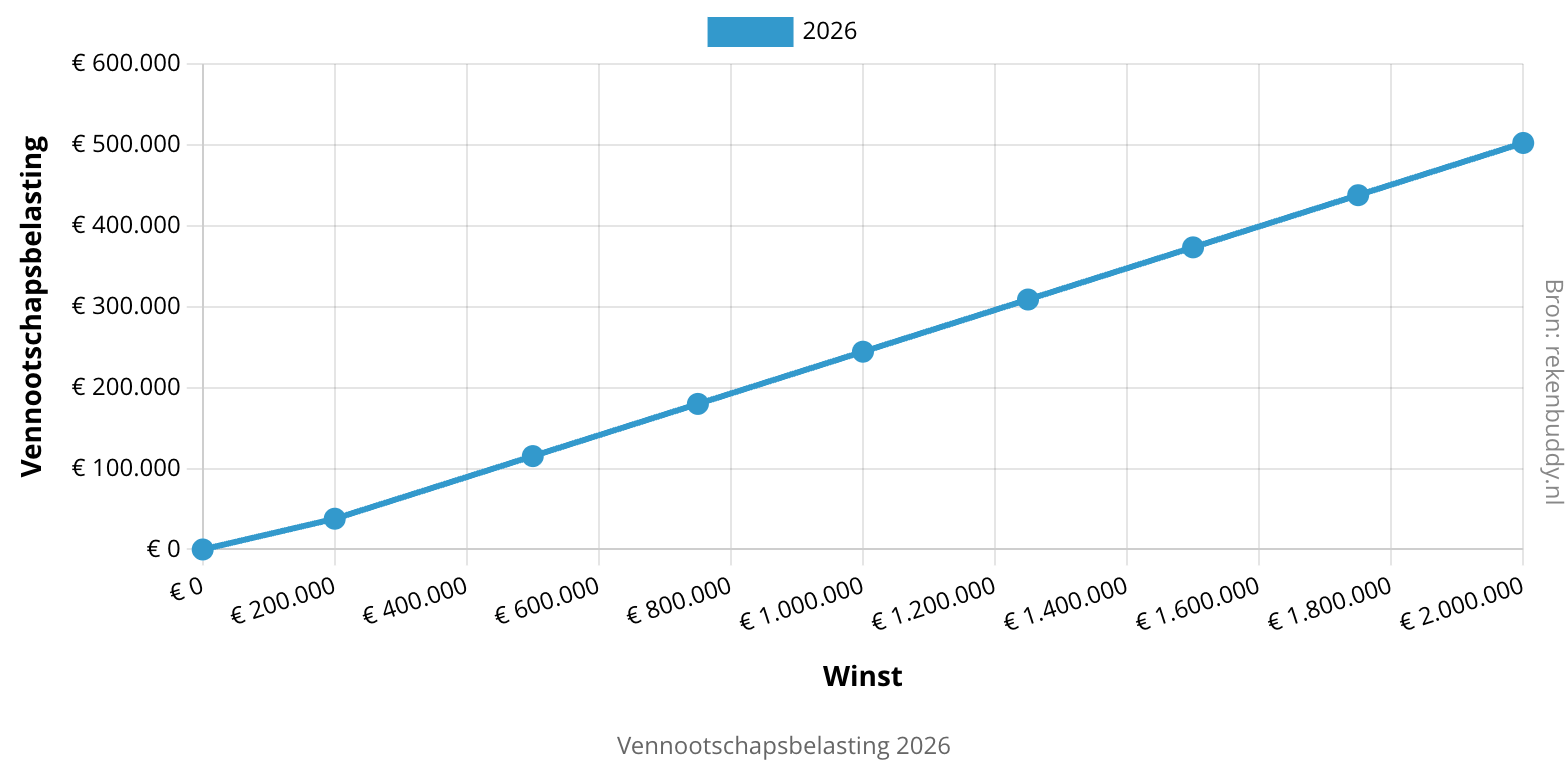

Vennootschapsbelasting 2026

De vennootschapsbelasting blijft in 2026 gelijk aan 2025 en kent 2 verschillende schijven. Voor de winst tot en met € 200.000 geldt het tarief van 19%. Voor het deel van de winst boven € 200.000 geldt het hogere tarief van 25,8%.

Tarieven vennootschapsbelasting t/m 2026

Onderstaande tabel geeft een overzicht van de tarieven en schijven van de vennootschapsbelasting voor de jaren 2023, 2024, 2025 en 2026, gebaseerd op de hoogte van de winst.

| Omschrijving | Voor het deel van het belastbare bedrag | Tarief (%) |

|---|---|---|

| Schijf 1 | t/m € 200.000 | 19,0% |

| Schijf 2 | boven € 200.000 | 25,8% |

Veelgestelde Vragen

Vennootschapsbelasting (Vpb) moet worden betaald door rechtspersonen zoals besloten vennootschappen (bv’s), naamloze vennootschappen (nv’s) en coöperaties. Deze bedrijven zijn verplicht om aangifte vennootschapsbelasting te doen over hun jaarlijkse winst. Andere organisaties, zoals verenigingen en stichtingen, betalen alleen in bepaalde gevallen vennootschapsbelasting.

Binnenlandse belastingplichtigen zijn organisaties die in Nederland zijn gevestigd, terwijl buitenlandse belastingplichtigen organisaties zijn die inkomsten uit Nederland ontvangen maar in het buitenland gevestigd zijn.

Je kunt aangifte vennootschapsbelasting doen via "Mijn Belastingdienst Zakelijk" of met fiscale software. Vaak doet een boekhouder of fiscaal adviseur dit voor je, maar je kunt het ook zelf doen. Als je buitenlandse belastingplichtig bent, kun je in sommige gevallen ook op papier aangifte doen.

De aangifte moet binnen vijf maanden na afloop van je boekjaar worden ingediend. Voor de meeste bedrijven betekent dit dat de aangifte vóór 1 juni van het opvolgende jaar moet zijn gedaan. Als je boekjaar niet gelijkloopt met het kalenderjaar, moet je binnen vijf maanden na het einde van het boekjaar aangifte doen. Heb je meer tijd nodig? Dan kun je uitstel aanvragen.

Meer rekentools ondernemen

Loondienst of eenmanszaak

BV belasting berekenen

Uurtarief ZZP berekenen

Korting berekenen

Heb je een foutje ontdekt in een berekening, suggesties voor verbeteringen of ideeën voor nieuwe rekentools? Stuur ons een bericht via het onderstaande formulier!