- 90+ rekentools

- Beoordeling van 9,5/10

- Bijgewerkt tot juli 2025

Inkomstenbelasting ZZP berekenen

Bereken inkomstenbelasting en netto inkomen ZZP

Resultaat belasting en netto inkomen ZZP'er 2025

Let op: De inkomstenbelasting in box 1 voor ZZP'ers / IB-ondernemers is een indicatie. Er wordt mogelijk geen rekening gehouden met bepaalde persoonlijke omstandigheden of aftrekposten.

Berekening bruto netto inkomen ZZP

| Omschrijving | Bedrag |

|---|---|

| Winst uit onderneming | € 0 |

| Inkomsten | −€ 0 |

| Inkomens | −€ 0 |

| Netto inkomen per jaar | =€ 0 |

| Netto inkomen per maand | € 0 |

| Belastingdruk inclusief Zvw | 0% |

| Omschrijving | Bedrag |

|---|---|

| Belasting box 1 | € 0 |

| Algemene heffingskorting | −€ 0 |

| Arbeidskorting | −€ 0 |

| Ouderenkorting | −€ 0 |

| Alleenstaandeouderenkorting | −€ 0 |

| Inkomsten | =€ 0 |

| Tariefsaanpassing box 1 | +€ 0 |

| Inkomsten | =€ 0 |

| Omschrijving | Bedrag |

|---|---|

| Winst uit onderneming | € 0 |

| Kilometervergoeding € 0,23 per km | −€ 0 |

| Bijtelling auto en/of fiets | +€ 0 |

| Investeringsaftrek (KIA) | −€ 0 |

| Startersaftrek | −€ 0 |

| Zelfstandigenaftrek | −€ 0 |

| Meewerkaftrek | −€ 0 |

| Winst na ondernemersaftrek | =€ 0 |

| MKB-winstvrijstelling12,7% * € 0 | −€ 0 |

| Belastbare winst | = |

| Andere inkomsten | +€ 0 |

| Eigenwoningforfait | +€ 0 |

| Hypotheekrente | −€ 0 |

| Aftrekbare kosten woning | − |

| Aftrek vanwege geen of kleine eigenwoningschuld | −€ 0 |

| Uitgaven AOV/pensioen/lijfrente | −€ 0 |

| Andere aftrekposten | −€ 0 |

| Belastbaar inkomen | =€ 0 |

Over de Netto Inkomen ZZP Calculator

- Ontwikkeld door Koen Knol

- Laatst bijgewerkt op

- Beoordeling van 10/10 (4 reviews)

- Bronnen: Belastingdienst (Aangifte inkomstenbelasting voor ondernemers), Belastingdienst (Overzicht tarieven en belastingschijven)

Disclaimer: De informatie en berekeningen op deze website zijn zorgvuldig samengesteld, maar we kunnen niet uitsluiten dat er fouten in voorkomen. We raden aan de resultaten altijd te controleren en bij twijfel een financieel expert of officiële instanties te raadplegen. RekenBuddy is geen financieel adviseur en kan geen persoonlijk advies geven. Voor advies kun je het beste terecht bij je financieel adviseur, accountant of fiscalist. We accepteren geen aansprakelijkheid voor eventuele gevolgen van het gebruik van de verstrekte informatie of berekeningen.

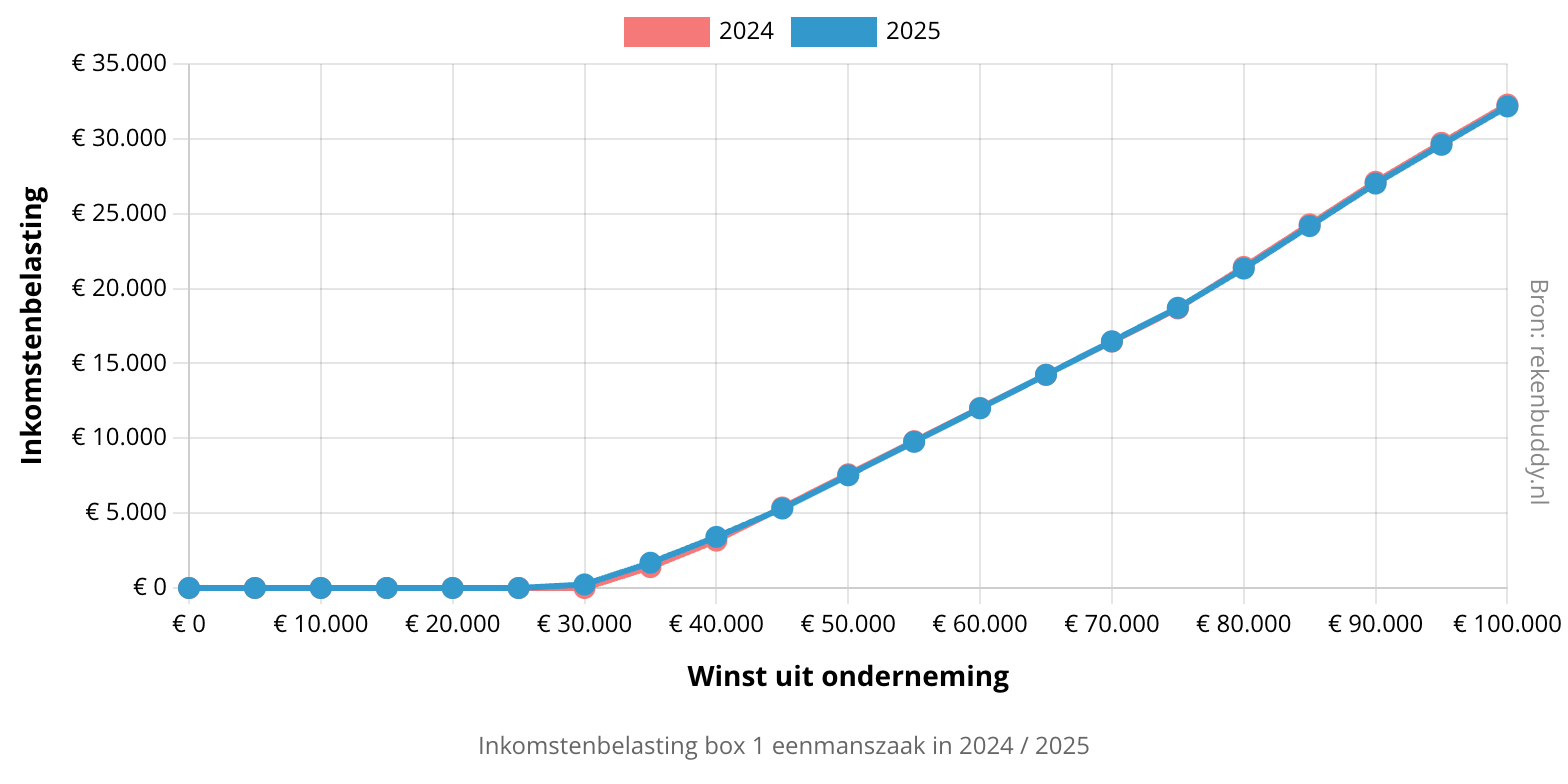

Grafiek verschil inkomstenbelasting ZZP 2024 / 2025

De grafiek wordt interactief na een berekening. Je kunt dan je eigen grafiek maken en als afbeelding downloaden. Druk op een jaartal om deze te verbergen.

Alles over inkomstenbelasting voor ZZP'ers

Als startende ZZP’er of ondernemer krijg je vroeg of laat te maken met de inkomstenbelasting. Deze belasting betaal je over de winst die voortkomt uit jouw onderneming, en een goede kennis van de regels helpt je om niet voor financiële verrassingen te komen staan.

Het begint met de vraag of je echt als ondernemer wordt gezien voor de Belastingdienst en eindigt bij het bepalen van de belastbare winst waarover je belasting betaalt. Met de juiste aftrekposten, zoals de startersaftrek, zelfstandigenaftrek en mkb-winstvrijstelling, kun je jouw belastingdruk verlagen. Hieronder lees je stap voor stap hoe het werkt.

Wanneer ben je ondernemer voor de Belastingdienst?

Niet iedereen die zelfstandig opdrachten uitvoert, wordt automatisch als ondernemer beschouwd. De Belastingdienst kijkt onder andere naar de mate van zelfstandigheid die je hebt, het aantal opdrachtgevers waar je voor werkt en de risico’s die je neemt. Ook wordt gekeken of je investeert in bedrijfsmiddelen, of je zelf klanten werft en of je voldoende uren in je bedrijf steekt.

Als je aan de gestelde criteria voldoet, word je als ondernemer voor de inkomstenbelasting gezien. Dit betekent dat je je inkomsten moet opgeven als winst uit onderneming. Het is daarom belangrijk om vooraf te toetsen of je aan deze voorwaarden voldoet, zodat je vanaf het begin duidelijkheid hebt over je fiscale status en verplichtingen.

Doe de OndernemersCheck om te kijken of je ondernemer voor de inkomstenbelasting bent.

Hoe wordt winst uit onderneming bepaald?

De winst uit onderneming is het bedrag dat overblijft nadat je alle bedrijfskosten van je omzet hebt afgetrokken. Denk hierbij aan kosten voor materialen, marketing, verzekeringen, transport en bijvoorbeeld huur van een werkplek. Door een goede en gestructureerde boekhouding weet je exact welke uitgaven je hebt gedaan en welke inkomsten je hebt ontvangen.

Zodra je een duidelijk beeld hebt van je totale omzet minus de gemaakte kosten, houd je de winst over. Deze winst vormt vervolgens de basis voor het bepalen van je belastbare inkomen. Hoe nauwkeuriger je jouw administratie bijhoudt, hoe beter je inzicht krijgt in je financiële situatie en het bedrag waarover je belasting moet afdragen.

Belangrijke aftrekposten voor ondernemers

Als ondernemer kun je gebruikmaken van verschillende aftrekposten die specifiek zijn ontworpen om ondernemerschap te stimuleren. Zo is er de startersaftrek voor beginnende ondernemers en de zelfstandigenaftrek voor ondernemers die voldoen aan het urencriterium. Deze aftrekposten helpen je om een deel van je winst onbelast te laten, waardoor je per saldo minder inkomstenbelasting betaalt.

Naast de ondernemersaftrek, zoals zelfstandigen- en startersaftrek is er ook de MKB-winstvrijstelling. Dit is een vast percentage van je winst dat je mag aftrekken, ongeacht het aantal uren dat je in je bedrijf stopt. Door slim gebruik te maken van deze regelingen, verlaag je je belastbare inkomen en druk je dus de uiteindelijk te betalen belasting. Zo profiteer je als ondernemer van fiscale voordelen die voor loondienstmedewerkers niet gelden.

Van bruto winst naar belastbaar inkomen

Nadat alle aftrekposten zijn toegepast, houd je een bedrag over dat bekend staat als het belastbaar inkomen. Over dit belastbare inkomen betaal je uiteindelijk inkomstenbelasting. Het belastingtarief in box 1 (inkomen uit werk en woning) kent een oplopende schaal. Dit betekent dat je, naarmate je meer verdient, een hoger percentage belasting betaalt.

Het is daarom niet alleen belangrijk om je omzet en kosten goed te monitoren, maar ook om bewust om te gaan met aftrekposten. Door hier slim mee om te springen, kun je ervoor zorgen dat je belastbare inkomen lager uitvalt. Uiteindelijk leidt dit tot een gunstigere uitkomst bij het indienen van je belastingaangifte en een betere beheersing van je financiële verplichtingen.

De verplichte bijdrage Zvw

Naast de inkomstenbelasting dien je als ondernemer ook een inkomensafhankelijke bijdrage voor de Zorgverzekeringswet (Zvw) te betalen. Deze bijdrage wordt berekend over je winst, maar het is formeel geen belasting. De overheid gebruikt deze bijdrage om de basiszorgverzekering voor iedereen betaalbaar te houden.

Het handige is dat de Belastingdienst de Zvw-bijdrage tegelijk met de inkomstenbelasting int. Zo hoef je niet op meerdere momenten in het jaar geld te reserveren of af te dragen. Dit zorgt voor een overzichtelijker betalingsmoment en voorkomt dat je voor onaangename verrassingen komt te staan als je jouw administratie uiteindelijk afrondt.

Veelgestelde Vragen

Als ZZP'er of ondernemer met een eenmanszaak moet je inkomstenbelasting betalen over de winst die je maakt uit je onderneming. Er zijn twee belangrijke momenten waarop je dit moet doen:

- Aangifte inkomstenbelasting: Elk jaar moet je aangifte doen voor de inkomstenbelasting. Dit moet meestal voor 1 mei van het volgende jaar. Bijvoorbeeld, de aangifte voor 2023 moet je indienen voor 1 mei 2024.

- Voorlopige aanslag: Om te voorkomen dat je in één keer een groot bedrag moet betalen, kun je gedurende het jaar een voorlopige aanslag aanvragen of ontvangen. Hiermee betaal je in termijnen alvast een deel van de inkomstenbelasting, gebaseerd op een schatting van je winst.

De inkomensafhankelijke bijdrage Zorgverzekeringswet (Zvw) is een bijdrage die je betaalt voor de basiszorgverzekering. Als zelfstandig ondernemer betaal je deze bijdrage over je winst uit onderneming. De bijdrage Zvw wordt berekend als een percentage van je inkomen, tot een bepaald maximuminkomen.

In 2024 bedraagt de inkomensafhankelijke bijdrage Zvw 5,32% van je winst, met een maximuminkomen van € 71.628. Dit betekent dat je maximaal € 3.808 aan Zvw-bijdrage betaalt. Deze bijdrage wordt door de Belastingdienst geïnd en doorgestuurd naar de zorgverzekeraar.

Meer rekentools ondernemen

MKB-winstvrijstelling berekenen

Bruto-netto salaris berekenen

Inkomstenbelasting AOW & pensioen berekenen

Arbeidskorting berekenen

Heb je een foutje ontdekt in een berekening, suggesties voor verbeteringen of ideeën voor nieuwe rekentools? Stuur ons een bericht via het onderstaande formulier!